아시아태평양 부동산 시장, 안정화 국면 진입… 전략적 투자 기회 열려

호주 및 싱가포르, 유망한 투자 진입점으로 부상… 일본 시장도 여전히 매력 유지

물류·산업 부문 회복세 주도, 리테일과 오피스 역시 투자 관심 견인

호주·일본·한국 중심으로 리빙 섹터 투자 수요 크게 증가

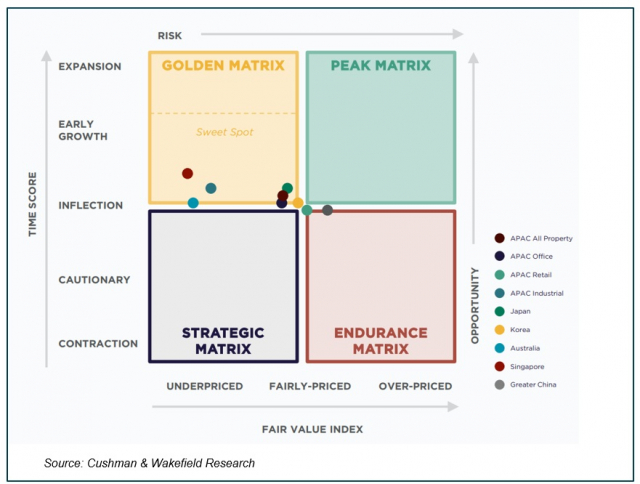

공정가치지수(Fair Value Index)(Source: Cushman & Wakefield Research)

서울--(뉴스와이어)--아시아태평양(APAC) 상업용 부동산 시장은 경기 침체와 글로벌 불확실성 속에서도 강한 회복력을 보이며 활력을 되찾고 있다. 쿠시먼앤드웨이크필드가 발표한 2025년 3분기 APAC Investment Atlas에 따르면, 아시아태평양 지역 시장은 부동산 경기 사이클에서 안정화 단계에 접어들었으며, 여러 지역과 섹터에서 투자 매력도가 높아지고 있는 것으로 나타났다.

APAC Investment Atlas는 TIME(Timing Investment Market Entry/Exit) 지수와 공정가치지수(Fair Value Index·FVI) 등 두 가지 자체 모델 분석을 기반으로 한다. TIME 지수는 경기 흐름, 시장 모멘텀, 성장성, 리스크 등 네 가지 요소를 종합해 투자 시장의 진입·엑시트 시점을 판단하는 지표로, 1점(수축)에서 5점(확장)까지 평가된다.

FVI는 현재 가격 수준이 투자자에게 얼마나 매력적인지를 보여주는 지표로, 향후 5년간 상업용 부동산 투자 시 위험 대비 기대수익이 높을지 여부를 판단한다. 지수는 0~100점으로 산정되며, 0점은 시장이 전반적으로 고평가돼 있음을, 100점은 저평가 상태임을 의미한다.

쿠시먼앤드웨이크필드 국제리서치 총괄 도미닉 브라운(Dominic Brown)은 “현재 아태지역 전체 TIME 지수는 3.1로, 아시아태평양 부동산 시장 전반에서 초기 성장 국면으로 진입하는 흐름이 나타나고 있다”고 말했다. 이어 그는 “금리 인하와 대출 유동성이 높은 시장을 바탕으로 우량 자산을 둘러싼 경쟁이 심화되면서 거래 활동과 딜 규모가 확대되고 투자 심리도 빠르게 회복되고 있다”며 “지금이야말로 투자자들이 아태지역에 대한 관심을 높이고 장기 성장 잠재력을 선점할 최적의 시기”라고 강조했다.

지역별로는 물류·산업 자산이 임대료 상승과 수익률 압축에 힘입어 회복세를 주도하고 있다. 오피스 부문은 대규모 가격 조정 이후 안정화 단계에 들어섰으며, 리테일 부문은 특히 중화권 외 지역을 중심으로 전환점을 맞이하고 있다.

아시아태평양 지역의 FVI는 2022년 3분기 22.7에서 2025년 3분기 62.5로 크게 상승했다. 이는 전체 시장의 46%가 현재 저평가 상태임을 의미하며, 2년 전 18%였던 것과 비교하면 큰 폭의 개선이다. 호주와 싱가포르는 가치 중심(value-driven) 투자자에게 특히 매력적인 시장으로 부상했으며, 일본은 낮은 공실률과 안정적인 거시경제 환경 덕분에 산업 및 오피스 자산의 투자 매력이 지속되고 있다. 인도와 동남아시아 등 성장 시장도 산업 자산을 중심으로 해외 자본 유입이 꾸준히 이어지고 있다.

쿠시먼앤드웨이크필드 APAC & EMEA Markets 총괄 제임스 영(James Young)은 “자본 조달이 가속화되면서, 코어(Core)와 코어 플러스(Core-Plus) 전략이 회복세를 보이는 한편, 데이터센터, 리빙, 셀프 스토리지(Self-Storage) 등 고성장 섹터를 중심으로 한 밸류애드(Value-Add) 전략도 활발히 나타나고 있다”며 “이러한 대체 자산은 최근 몇 년간 주요 투자 대상으로 부상했으며, 특히 호주, 일본, 한국 등 핵심 시장에서 리빙 섹터에 대한 관심이 지속될 것으로 예상된다”고 밝혔다.

이어 제임스 영은 “2025년 초반에는 시장 변동성과 불확실성 속에서 투자자들이 신중한 태도를 보였으나, 연말에는 홍콩 코즈웨이베이 프라임 오피스 거래(9억2500만달러)와 한국 판교 테크원 타워 프라임 오피스 자산 매각(14억7000만달러) 등 아시아태평양 지역에서 의미 있는 대형 거래가 성사됐다”며 “이러한 회복 모멘텀은 2026년에도 이어질 전망이며, 투자자들은 그간 축적해 온 자금을 적극적으로 운용할 것으로 보인다”고 덧붙였다.

또한 쿠시먼앤드웨이크필드는 최신 EMEA Investment Atlas를 발표하며, 부채 자본이 유럽 부동산의 회복을 견인하고 있음을 강조했다. EMEA 지역 TIME 지수는 3.2로 상승하며 시장이 전환점에 도달했음을 보여주고 있으며, 회복세가 다양한 섹터로 확대되고 있음을 시사한다. 물류, 리테일, 호텔 섹터는 안정적인 운영 지표와 강화되는 수요를 바탕으로 투자 ‘스위트 스폿(Sweet Spot)’에 자리하고 있다. EMEA FVI 분석 결과, 추적된 시장의 78%가 현재 저평가 상태로 나타났다. 특히 물류 부문은 견조한 기반을 바탕으로 투자 매력이 가장 높은 섹터로 평가되는 반면, 독일은 모든 시장과 섹터에서 여전히 저평가 상태를 유지하고 있다.

참고:

· APAC TIME 지수와 FVI는 모든 시장과 모든 섹터를 포괄하지 않으며, 아태지역 전반과 대체 자산 관련 내용은 당사의 리서치 인사이트와 데이터 포인트를 기반으로 도출된 것이다.

· 아시아태평양(APAC) 및 유럽·중동·아프리카(EMEA) 지역의 상세 분석과 섹터별 투자 기회는 각 지역 보고서인 APAC Investment Atlas & EMEA Investment Atlas를 참고하기 바란다.

쿠시먼앤드웨이크필드코리아 소개

쿠시먼앤드웨이크필드(뉴욕증권거래소: CWK)는 전 세계 60개국 400여 개 지사에서 약 5만2000명의 전문가들을 둔 부동산 소유주들과 임차인들을 위한 선도적인 글로벌 상업용 부동산 서비스 회사다. 2024년 부동산 임대, 투자자문, 밸류에이션 등 핵심 서비스 부문에서 94억달러의 매출을 기록했다. 또한 ‘Better never settles’ 기업 문화를 통해 수많은 업계 및 비즈니스 표창을 받았다. 자세한 정보는 본사 웹사이트에서 확인할 수 있다.